mayo 2024

La gestión responsable en la práctica: Caso práctico de ExxonMobil

Este caso práctico de MFS ilustra nuestro enfoque colaborativo, orientado hacia los valores, en materia de voto por delegación.

Nuestro objetivo en MFS estriba en la creación responsable de valor a largo plazo. A tal efecto, integramos los factores ambientales, sociales y de gobierno corporativo (ASG) en nuestro proceso de inversión. El voto por delegación y la implicación activa también desempeñan un papel crucial.

En lugar de limitarnos a desinvertir o aplicar exclusiones generales, consideramos que lo mejor para nuestros clientes es que nos impliquemos de forma activa con las empresas en asuntos difíciles. En ocasiones, empleamos nuestros derechos de voto como accionistas para impulsar el cambio que creemos necesario. Este enfoque conlleva un uso de recursos mucho más intensivo que la desinversión, si bien, a nuestro parecer, impulsar el valor a largo plazo para nuestros clientes y, a menudo, para la sociedad en general también.

Este caso práctico ilustra nuestro enfoque colaborativo, orientado hacia los valores, en materia de voto por delegación.

La comunicación abierta con firmas y emisores constituye un aspecto esencial de nuestras responsabilidades como titulares. Somos de la opinión de que los gestores de activos orientados a largo plazo que se implican activamente con las firmas y los emisores en cuestiones ASG pueden ejercer una influencia positiva en las prácticas de negocio, al incentivar a los equipos ejecutivos a valorar de forma más plena el impacto que dichas cuestiones pueden tener en el valor a largo plazo de las empresas.

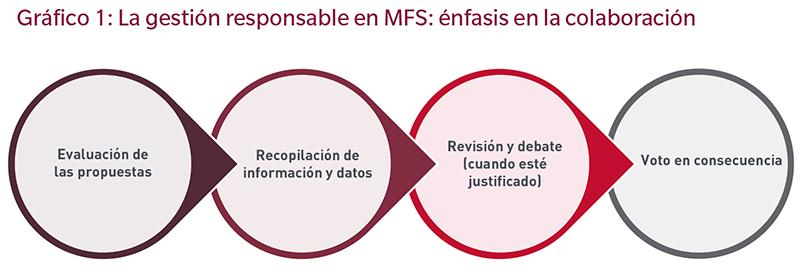

Los accionistas tienen derecho a votar respecto de ciertas cuestiones en relación con las empresas de las que son titulares. Los especialistas en gestión responsable de MFS emiten esos votos por cuenta de nuestros clientes, quienes delegan en nosotros su ejercicio. El equipo utiliza un enfoque colaborativo en su proceso de toma de decisiones, y suele incorporar información y perspectivas procedentes de equipo mundial de profesionales de inversión, de las divulgación de información pública, de los debates respecto de la implicación activa con las empresas presentes en nuestras carteras y de un abanico de herramientas de análisis de terceros. Este proceso facilita la obtención de puntos de vista bien desarrollados sobre cuestiones clave, lo que, en nuestra opinión, se traduce en decisiones de voto bien fundamentadas y específicas de los valores.

Una lucha o pugna por poder (proxy contest) se produce cuando uno o más accionistas (en lo sucesivo, «disidentes») tratan de generar cambios pidiendo los accionistas de una empresa que sustituyan a determinados miembros del consejo por personas designadas por los disidentes. MFS tiene especial cuidado en la evaluación de las pugnas por poder, ya que estas pugnas inciden de manera sustancial en el gobierno corporativo de una empresa y, a menudo, en la dirección estratégica.

La proliferación de combustibles fósiles baratos ha traído consigo un desarrollo económico desigual. También ha desembocado en que las compañías petroleras y gasísticas se hayan vuelto muy valiosas. De hecho, ExxonMobil (en adelante, «Exxon») era la compañía más valiosa del planeta allá por 2010.1 Aun así, la emersión del cambio climático implica que se debe recortar el uso de combustibles fósiles a escala mundial. Esto constituye una amenaza existencial para firmas como Exxon.

Exxon se ha enfrentado a cada vez más críticas, de forma más reciente de parte del hedge fund Engine No.1 en cuanto a su rentabilidad financiera, su estrategia y la composición de su consejo. En líneas más generales, las críticas se centran en una deficiente asignación del capital y un consejo que no está preparado para afrontar la transición energética. Este es el caso más destacado hasta la fecha de inversores activistas que presentan una lista de consejeros disidentes, debido a la falta de avances de una empresa en la transición energética.

La propuesta disidente de Engine No.1 hablaba de reemplazar a cuatro de los doce miembros del consejo de administración de ExxonMobil. Se creía que estos cuatro sustitutos aportarían una experiencia muy necesaria y ayudarían al consejo a entender y propiciar la transición energética que se precisa. Tres de los cuatro candidatos fueron elegidos en última instancia para el consejo de Exxon, en lo que solo puede describirse como la pugna relacionada con el clima más asombrosa que se recuerda.

Evaluación de las propuestas

El primer paso de nuestro proceso de voto por delegación radica en llevar a cabo una evaluación preliminar de las propuestas presentadas en las empresas en las que invertimos. En lo que respecta a las pugnas por poder con determinado objetivo o a las propuestas de los accionistas sobre el medio ambiente, nuestro objetivo no es simplemente votar a favor de la lista de disidentes o de tantas propuestas como sea posible, sino determinar aquellas que tendrán el impacto más significativo en los resultados para las empresas y nuestros clientes. Cuando esté justificado, como lo es en este caso, adoptamos un enfoque de carácter muy colaborativo y exhaustivo que puede requerir la inversión de muchísimo tiempo por parte de personal clave.

En esta situación, pensamos que los riesgos para nuestros clientes que podrían derivarse del fracaso de Exxon en la transición se consideraban notables y, por ende, la inversión de ingentes recursos estaba justificada a pesar de que tenemos una modesta posición en la acción de Exxon.

Recopilación de información y datos

Tratamos de recabar la mejor información y los mejores datos disponibles con el propósito de garantizar que contamos con un profundo entendimiento de lo que se está proponiendo. Nos nutrimos principalmente de nuestro propio análisis interno a escala de la firma, aunque también integramos otras fuentes, como la investigación y el análisis de las empresas de asesoramiento en materia de representación. Estos análisis externos suelen resultar útiles y se extienden a lo largo y ancho de MFS a través de nuestra centralizada base de datos y plataforma dedicada al análisis de inversiones.

MFS podrá tener en cuenta factores ambientales, sociales y de gobierno corporativo («ASG») en su análisis de inversión fundamental, junto con factores económicos más tradicionales, cuando considere que dichos factores ASG podrían afectar sustancialmente el valor económico de un emisor. La medida en la que se tiene en cuenta cualquier factor ASG y la posibilidad de que estos factores incidan o no en las rentabilidades dependerá de una serie de variables, como la estrategia de inversión, los tipos de clases de activos, las exposiciones tanto regionales como geográficas y las opiniones y análisis de los profesionales de la inversión respecto de una cuestión ASG concreta. Por sí solos, los factores ASG no determinan ninguna decisión de inversión. MFS podría integrar los factores ASG en sus actividades de participación activa a la hora de dialogar con los emisores, pero dichas actividades de participación activa no conllevarán necesariamente que ningún emisor modifique sus prácticas relacionadas con las cuestiones ASG.

Revisar, debatir y decidir

En el caso de Exxon, el encargado de su análisis, un especialista en cuestiones ASG, varios gestores de carteras, miembros de los especialistas en gestión responsable y el director de sostenibilidad de MFS se reunieron para comentar nuestras opciones de voto. El equipo llevó a cabo un debate concienzudo sobre los riesgos para la compañía relativos y la transición climática y las recientes medidas adoptadas por el equipo ejecutivo con el fin de mejorar la gestión de dichos riesgos. Sus medidas en este sentido nos resultaban insuficientes desde hace bastante tiempo, si bien teníamos que entender cuáles de las diversas opciones de voto y potenciales cambios depararían los mejores resultados tanto para la firma como para los clientes de MFS.

Después de sopesarlo mucho, el equipo acordó que era necesario votar a favor de los candidatos de Engine No.1 si se quería aumentar el nivel general de concienciación y experiencia del consejo en los ámbitos de las tecnologías renovables y la transición en líneas más generales. Dada la posibilidad de un cambio sustancial en el consejo de administración que esta votación supondría para la empresa, optamos por votar en contra de otra propuesta de los accionistas que pretendía separar las funciones de consejero delegado y presidente. Tomamos la decisión de que la persona que desempañaba ambos cargos debería permanecer en ellos, dado que ha mostrado una mayor disposición que sus predecesores a sopesar las cuestiones climáticas.

Voto

Una vez que se toma la decisión, un miembro de nuestro equipo de gestión responsable ejecuta nuestros votos en consecuencia.

Procuramos lograr los objetivos económicos a largo plazo de nuestros clientes mediante la asignación responsable de su capital. Generar una sólida rentabilidad de inversión a largo plazo es de vital importancia para cumplir este propósito. Creemos que las rentabilidades de inversión futuras seguramente se verán afectadas por el cambio climático y otras cuestiones ASG, así como por las políticas diseñadas para abordar dichas cuestiones. De todos modos, para poder influir se requiere un asiento en la mesa, lo que representa una de las razones por las que privilegiamos la titularidad activa frente a la desinversión o la exclusión. Los recientes acontecimientos en Exxon muestran cuán poderosa puede resultar la titularidad activa. Gracias a la confirmación de varios nuevos miembros del consejo de administración, concienciados con el clima y con gran experiencia, parece que los futuros planes de asignación de capital cambiarán para incorporar la transición hacia una economía de reducidas emisiones de carbono. Esto supondría un giro copernicano para una empresa que ha sido la quinta mayor productora de emisiones de gases de efecto invernadero del planeta.2

Tengan en cuenta que un enfoque de inversión sostenible no garantiza unos resultados positivos y que todas las inversiones, incluidas las que integran factores ASG en el proceso de inversión, conllevan un cierto nivel de riesgo, lo que incluye la posible pérdida del importe principal invertido.

Notas

1 Global 500 junio de 2010 web.xls (ft.com).

2 The Carbon Majors Database: Informe Carbon Majors Report 2017.

Este documento va dirigido a profesionales de inversión exclusivamente con fines de información general, y en su elaboración no se han tenido en cuenta los objetivos de inversión específicos, la situación financiera o las necesidades particulares de ninguna persona en concreto. Los valores o sectores mencionados en el presente documento se incluyen a título ilustrativo y no deben interpretarse como una recomendación para invertir en ellos. Toda inversión implica riesgos. Las rentabilidades pasadas no son un indicador de los resultados futuros. La información incluida en el presente documento no puede ser copiada, reproducida o redistribuida sin el consentimiento expreso de MFS Investment Management («MFS»). Aunque se estima que dicha información es exacta, es susceptible de sufrir cambios sin previo aviso. MFS no garantiza ni manifiesta que la información esté libre de errores u omisiones o que resulte adecuada para los propósitos específicos de ninguna persona concreta. Salvo en lo que respecta a la responsabilidad ineludible en virtud de alguna disposición legal, MFS declina toda responsabilidad por posibles inexactitudes, así como la que pudiera derivarse de decisiones de inversión o de otro tipo adoptadas por cualquier persona basándose en el material aquí incluido. MFS no autoriza la distribución de este documento a inversores minoristas.

Las opiniones expresadas pertenecen al autor o autores y pueden variar en cualquier momento. Dichas opiniones se ofrecen exclusivamente a título informativo y no deberán considerarse una recomendación para comprar ningún título ni una incitación o asesoramiento de inversión. Las previsiones no están garantizadas. Las rentabilidades pasadas no garantizan los resultados futuros.