Il Big Mac 1 sull’allocazione obbligazionaria

In questa edizione di The Big Mac, esaminiamo il ruolo dell’obbligazionario in un mondo di correlazioni positive.

Autore

Benoit Anne

Managing Director Investment Solutions Group

La correlazione tra obbligazioni e azioni è molto elevata e non sembra destinata a diminuire in tempi brevi. Qual è dunque la soluzione? Aumentare l’esposizione all’obbligazionario. Una maggiore correlazione si traduce in un aumento del rischio complessivo del portafoglio, che può essere efficacemente ridotto attraverso un’allocazione più sostanziosa nell’obbligazionario. Quest’ultimo potrebbe non fungere da elemento di diversificazione dei portafogli, ma continuerà a favorire la diversificazione della volatilità. L’altra buona notizia è che, in ragione dei rendimenti elevati, l’obbligazionario costituisce un investimento interessante su base corretta per il rischio. Un altro approccio alla gestione del rischio in un contesto di correlazioni elevate consiste nell’ampliare il proprio universo d’investimento con l’inclusione dei mercati globali. L’assunzione di esposizioni a valute, mercati e aree geografiche differenti può favorire la diversificazione dei portafogli. Per attuare al meglio questo approccio globale è utile affidarsi a un gestore attivo in grado di far leva su diverse fonti potenziali di alfa. |

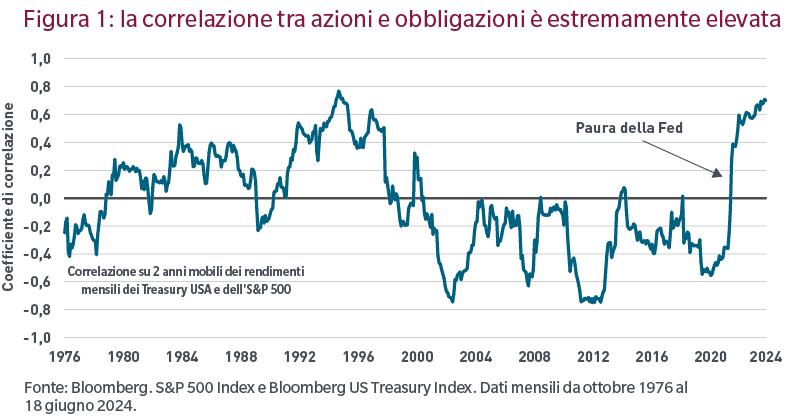

Per il momento l’obbligazionario non è più un elemento di diversificazione dei portafogli. In termini storici, oggi la correlazione tra azioni e obbligazioni è molto elevata. Calcolato su orizzonti di due anni, questo coefficiente si attesta attualmente a 0,71, il livello più alto dal 1995 (Figura 1). A causa dell’alta correlazione tra azioni e obbligazioni, i vantaggi di diversificazione associati all’obbligazionario sono diminuiti. Questa situazione si traduce anche in un aumento del rischio complessivo dei portafogli, per effetto del quale la gestione del rischio diventa un pilastro ancora più essenziale del processo d’investimento in un mondo di correlazioni pronunciate.

La correlazione tra azioni e obbligazioni è destinata a rimanere elevata nel prossimo futuro. Il brusco aumento di questo coefficiente è cominciato alla fine del 2021, quando è emerso chiaramente che si prospettava a breve l’inizio di un ciclo di inasprimento da parte della Federal Reserve. La correlazione è aumentata repentinamente allorché l’intensità dei rialzi dei tassi della Fed ha colto di sorpresa gli investitori globali.

Anche se il ciclo di inasprimento monetario negli Stati Uniti potrebbe essere terminato, non è detto che la correlazione tra azioni e obbligazioni si riduca di conseguenza. Sulla base del nostro quadro d’analisi, crediamo che l’attuale transizione di regime sul piano macro possa contribuire a mantenere la correlazione su livelli persistentemente elevati.

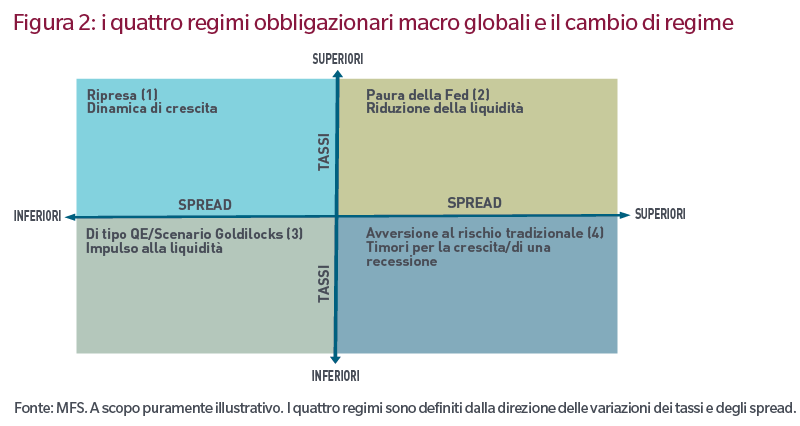

Il regime macro prevalente durante la fase dei rialzi dei tassi ufficiali del 2022-2023 era improntato alla paura della Fed (Figura 2). Quel regime si è contraddistinto per un aumento dei tassi e un allargamento degli spread creditizi. Gli asset rischiosi nel loro insieme hanno subito pressioni che hanno finito per provocare un aumento della correlazione tra azioni e obbligazioni. Nel 2022 sia l’azionario che l’obbligazionario hanno accusato perdite.

In un’ottica futura riteniamo probabile il passaggio a un regime di tipo QE, o scenario Goldilocks, tutto l’opposto del modello prevalente nel 2022 e 2023. In un regime di questo genere, i tassi diminuiscono e gli spread creditizi si restringono. Gli asset rischiosi, inoltre, tendono a registrare solide performance, sostenuti dall’impulso alla liquidità fornito dalle banche centrali, con il risultato che la correlazione tra azioni e obbligazioni rimane elevata. Questo è ciò che abbiamo osservato negli ultimi mesi, di riflesso alla previsione che la Fed avvierà presto il proprio ciclo di allentamento. Dato che la Fed non ha ancora ridotto i tassi, è probabile che lo scenario Goldilocks sia destinato a perdurare nell’immediato futuro. Crediamo che la correlazione tra azioni e obbligazioni si normalizzerà, tornando su livelli più bassi, ma non prima che il ciclo di allentamento sia prossimo alla conclusione, ovvero verso la fine del 2025. Una volta che il ciclo di allentamento avrà fatto il suo corso assisteremo probabilmente a un nuovo cambiamento di regime, questa volta improntato alla dinamica di crescita o di nuovo alla paura della Fed.

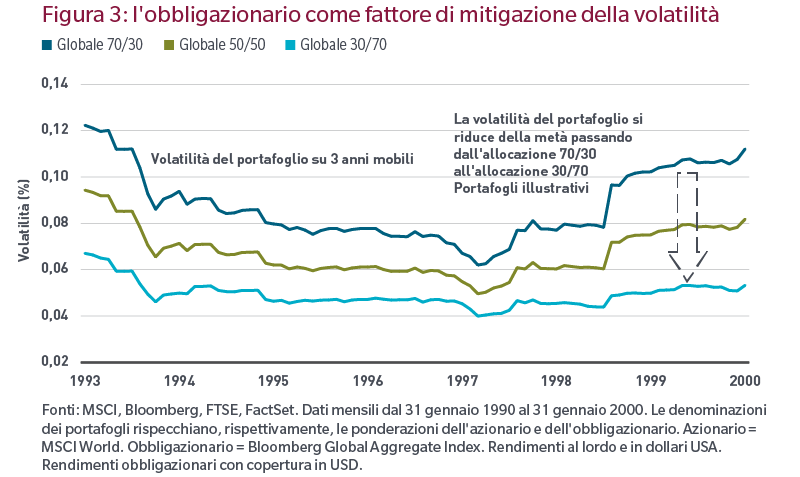

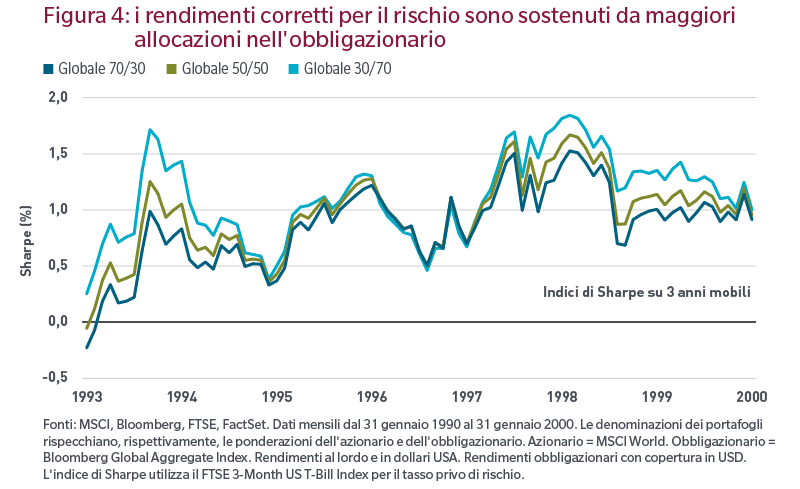

Necessità di una riduzione del rischio di portafoglio. Paradossalmente, quanto più alta è la correlazione tra azioni e obbligazioni, tanto maggiore è la necessità di ridurre il rischio di portafoglio, e quindi tanto più elevata dovrebbe essere l’allocazione nell’obbligazionario, dato che quest’ultimo è storicamente un’asset class che favorisce la riduzione del rischio. In altre parole, l’obbligazionario potrebbe non fungere da elemento di diversificazione dei portafogli, ma potrebbe favorire nondimeno la diversificazione della volatilità. Prendendo ad esempio gli anni ‘90, un decennio caratterizzato da una correlazione persistentemente elevata, notiamo che i portafogli con una maggiore allocazione nell’obbligazionario presentavano in quel periodo sia una minore volatilità complessiva che migliori rendimenti corretti per il rischio (Figure 3 e 4).

space

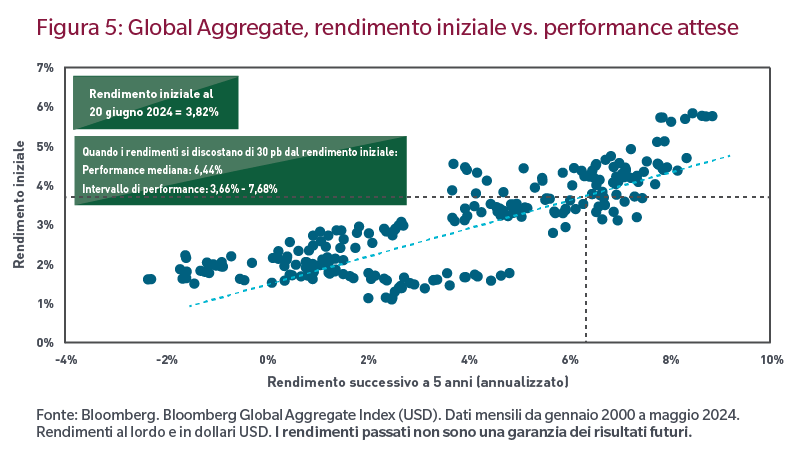

L’obbligazionario è un investimento interessante su base corretta per il rischio. Il quadro macro è diventato più favorevole all’obbligazionario, grazie all’orientamento più accomodante delle principali banche centrali, al probabile scenario di un atterraggio morbido e al processo di disinflazione in atto in molti paesi. Gli attuali rendimenti sono nettamente superiori alle performance a lungo termine di molti segmenti dell’obbligazionario globale, ragion per cui quest’ultimo potrebbe avere buone probabilità di generare solide performance in futuro. Per gli investitori strategici con un orizzonte di lungo periodo, ciò che conta davvero è la valutazione in termini di rendimento cedolare complessivo, che è ancora favorevole. Storicamente si registra una solida relazione tra il rendimento iniziale e le performance successive. Considerando la categoria global aggregate, che attualmente rende il 3,82%, vediamo che in passato un simile livello di rendimento iniziale è stato associato a una performance annualizzata mediana del 6,44% nei cinque anni successivi (con un range del 3,66-7,68%, Figura 5).

Investire a livello globale quale strategia di gestione delle correlazioni. Gli investitori con una forte preferenza per il proprio mercato nazionale possono trarre vantaggio dall’ampliare il proprio universo d’investimento ai mercati globali. Ciò non permette di risolvere direttamente il problema dell’elevata correlazione tra azioni e obbligazioni, ma può contribuire a migliorare la diversificazione di un portafoglio attraverso l’introduzione di esposizioni a molteplici regioni, paesi e valute. Abbiamo notato che l’esposizione alle obbligazioni globali, abbinata a una copertura valutaria, può comportare un aumento del rendimento e una minore volatilità del portafoglio, soprattutto se il mercato nazionale dell’investitore è caratterizzato da tassi d’interesse più elevati, come negli Stati Uniti e nel Regno Unito (Figura 6).

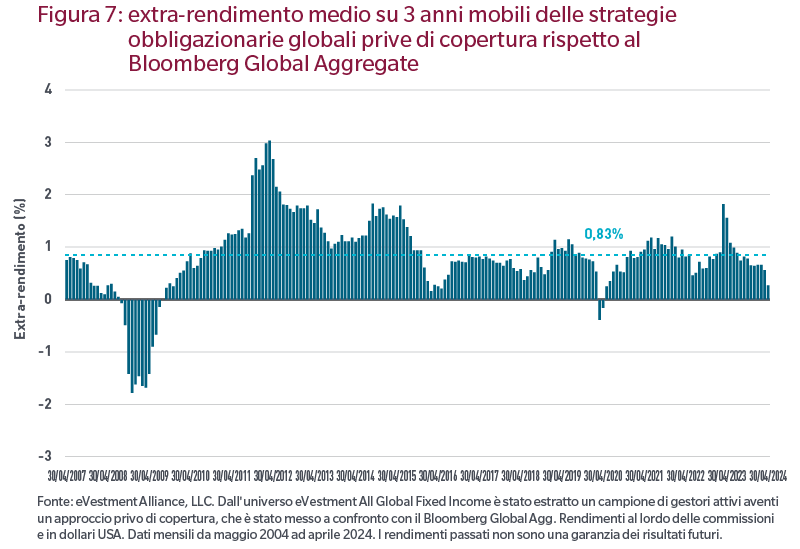

I vantaggi di una gestione attiva globale. A nostro parere, per cogliere al meglio tutte le opportunità offerte dall’obbligazionario globale è utile affidarsi a un gestore attivo in grado di attingere a molteplici fonti di alfa, dalla gestione valutaria al posizionamento di duration, dalle strategie di copertura all’asset allocation, dall’allocazione settoriale alla selezione di titoli a livello globale. L’alfa generato in passato si colloca ampiamente in territorio positivo, attestandosi in media a 83 punti base (al lordo delle commissioni) negli ultimi 20 anni e dimostrando come un approccio attivo alla gestione di portafoglio nell’obbligazionario globale possa produrre valore aggiunto (Figura 7).

Nel complesso, riteniamo che l’elevata correlazione tra azioni e obbligazioni, che attualmente costituisce un’importante caratteristica dei mercati globali, non deponga a sfavore di una maggiore allocazione nell’obbligazionario. Anzi, la soluzione alla gestione di un aumento del rischio di portafoglio comporta potenzialmente una maggiore allocazione in questa asset class.

Endnote

1 Il Big Mac, che rimanda a "big macro", è una nota periodica sui mercati obbligazionari globali che analizza argomenti rilevanti per il contesto obbligazionario globale/macro globale.

Gli investimenti in obbligazioni possono perdere valore per effetto di una riduzione effettiva o percepita della qualità creditizia dell’emittente, del mutuatario, della controparte o di un altro soggetto responsabile del pagamento, della garanzia sottostante o della variazione delle condizioni economiche, politiche, specifiche dell’emittente o di altre condizioni. Alcune tipologie di strumenti obbligazionari possono essere più sensibili a tali fattori e pertanto più volatili. Gli strumenti di debito comportano inoltre un rischio di tasso d’interesse (all’aumentare dei tassi di norma i prezzi diminuiscono). Di conseguenza, in periodi di rialzo dei tassi il valore del portafoglio può diminuire.

Fonte: Bloomberg Index Services Limited. BLOOMBERG® è un marchio commerciale e di servizio di Bloomberg Finance L.P. e delle sue collegate (collettivamente “Bloomberg”). Bloomberg o i licenzianti di Bloomberg detengono tutti i diritti di proprietà degli indici Bloomberg. Bloomberg non approva né avvalla il presente materiale, né garantisce la precisione o la completezza delle informazioni ivi contenute, né rilascia alcuna garanzia, espressa o implicita, circa i risultati ottenibili dalle stesse e, nella misura massima consentita dalla legge, non potrà essere ritenuta responsabile di danni derivanti in relazione alle stesse.

Fonte dei dati sull’indice: MSCI. MSCI non rilascia alcuna garanzia o dichiarazione esplicita o implicita e non si assume alcuna responsabilità per quanto riguarda i dati MSCI contenuti nel presente documento. Non è consentita la ridistribuzione dei dati MSCI né il loro utilizzo come base per altri indici, titoli o prodotti fi nanziari. Il presente rapporto non è stato approvato, esaminato o prodotto da MSCI.

Le opinioni espresse nel presente documento sono quelle di MFS, e possono differire da quelle dei gestori di portafoglio e degli analisti di ricerca di MFS. Queste opinioni sono soggette a variazioni in qualsiasi momento e non vanno considerate alla stregua di una consulenza di investimento fornita dal Consulente, di una raccomandazione di titoli o di un’indicazione delle intenzioni di trading per conto di MFS.