バブルの崩壊を予測するには正しい発生源に注目

本稿では、投資家はここ1年間リスク評価の際、景気と金利に注目してきたものの、その注目は見当違いかもしれない、と指摘するグローバル・インベストメント・ストラテジスト Robert Almeidaの見解をご紹介します。

執筆者

Robert M. Almeida, Jr.

ポートフォリオ・マネジャー

兼グローバル・インベストメント・ストラテジスト

概要

- 資本サイクルは不完全であり、バブルやその崩壊が生じます。

- 過去1年間、投資家はリスクを評価する際、景気と金利に注目してきました。

- しかしその注目は見当違いかもしれません。景気や金利にバブルは生じていないからです。

資本サイクルがバブルとその崩壊を生む

資本主義経済では効用に従って資源が配分されます。民間セクターは社会的価値や資本収益率が低下している産業から資本を引き揚げ、収益率が上昇している、有用性のより高い産業に資本を配分します。

資本サイクルは革新、発展や変化を促しますが、産業や経済におけるバブルとその崩壊の繰り返しに見られるように、サイクルは不完全です。歴史を振り返ると、収益率の高いプロジェクトに資本が殺到し、バブルを生み出す傾向があります。当初、供給は需要を満たしますが、やがて供給が需要を上回るようになります。産業やプロジェクトが過熱状態に達したことが広く認識されると、資本利益率が急低下し、崩壊に陥ります。市場原理はしばしば逆方向に行き過ぎることがありますが、いずれは適切な水準に落ち着き、均衡が達成され、利益率は正常化します。

昨年は米国が景気後退に陥ると予想する向きが多かったものの、その観測は外れ、投資家のリスク資産志向が再び高まりました。しかし、経済がハードランディングするにせよソフトランディングするにせよ、投資家が注目している先は見当違いである可能性があります。供給過剰状態にある産業に過剰な資産配分を行うことは、投資家にとって大きなリスクです。逆に、供給が構造的に抑制されており、資本収益率に持続性のある産業に投資するほうが、不確実性の高い経済・金利予測を基にマーケットタイミングを計るよりも、優れた成果を得られる可能性があります。

こうした精神に基づき、本稿では、バブルはどこに生じたのか、そして崩壊はどこから生じうるのかについて取り上げます。

バブルはどこで、なぜ生じたのか?

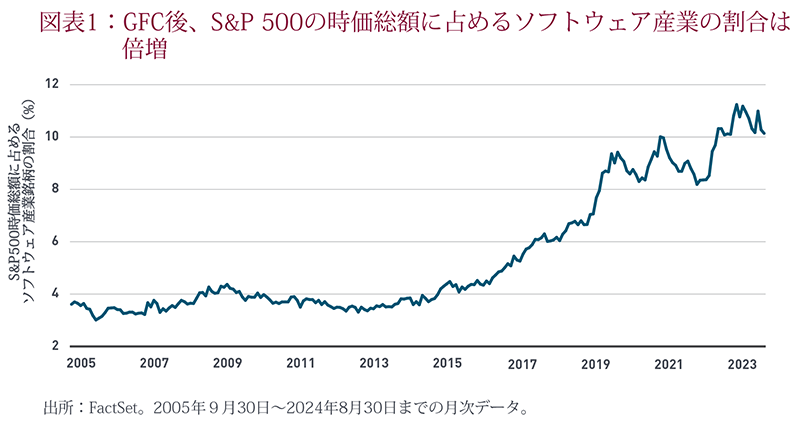

2008年の世界金融危機(GFC)後の景気サイクルは、銀行の貸し渋りや消費者・企業の消費意欲の低下により、長期にわたり低調に推移しました。欧米企業は、自社株の買い戻しや中国への生産シフトを行う代わりに、ソフトウェアに資源を割きました。その結果、S&P500の時価総額に占めるソフトウェア産業の割合は倍増しました。

ソフトウェア支出は特に大型企業の間で顕著に急増し、効率化が大きく促進されました。現在、例えば従業員1万人以上の企業では、平均650のソフトウェア・アプリケーションが導入されています。しかし、総合的な株価からは見えにくいものの、ここ数年、ソフトウェアへの支出は減少傾向にあります。なぜなのでしょうか。

企業はその理由として景気への懸念から予算上の制約に至るまでさまざまな要因を挙げていますが、一般的には、長年の支出で導入したソフトウェアを消化する段階にあるものと考えられます。しかし、より深刻で慢性化する可能性のある要因として、AI(人工知能)によるシェアの奪取が挙げられます。

テクノロジーは社会的摩擦を取り除く作用があるため、長期的にはデフレ要因となります。古い技術を新しい技術に置き換えることで、コスト削減だけでなく生産性の向上と効率化が可能となり、社会に対する価値を高めます。多くの人は、AIと聞けばそのメリットや生産性への好影響を連想するでしょう。それは事実です。しかし、AIに取って代わられようとしているテクノロジーの収益性はどうでしょうか。そうしたテクノロジー企業は多くがAI企業にとって代わられ、収益の崩壊に直面しています。

正しい発生源に注目する

投資家はエコノミストや当局の発言に投資の手掛かりを探っていますが、その発言は過去に基づき将来の経済活動や金利水準を見極めようとしているものです。投資家はもっとほかのところに目を向けるべきではないかと我々は考えます。戦争において指揮官は前回と同じ戦い方をする傾向がありますが、次のバブル崩壊は前回と同じところから発生するわけではありません。バブルが生じたところに発生するのです。

バブルはGDPや労働市場、家計消費で生じたのではありません。ソフトウェア産業で生じたのです。そして、ソフトウェア産業のバブルは企業にとって魅力的な資本利益率や効率性の向上で正当化された一方、AIはわずかなコストでより多くの効用を及ぼすことが可能です。我々は、IT関連予算はソフトウェアからAIへとシフトし、ソフトウェア・アプリケーションの数は減少すると予想しています。問題は今後の進行方向ではなく、進行のスピードです。

ソフトウェアは競争過多で飽和状態にある一方、AIには必要不可欠なアプリケーションと同じ役割を果たすことはできないかもしれません。ソフトウェアとAIは車の両輪となるものですが、特色に欠ける過剰な小規模プロバイダーは排除される必要があります。最終的な価値が不確実な銘柄を回避しつつ、必要不可欠なソフトウェアのプロバイダー銘柄に投資することが、優れたパフォーマンスに向けた有力要因となるかもしれません。よって、ここ数年注目度の低かったアクティブ運用の重要性が、今後は高まるものと考えます。

「Standard & Poor's®」およびS&P「S&P®」はStandard & Poor's Financial Services LLC(以下、「S&P」といいます)の登録商標であり、Dow JonesはDow Jones Trademark Holdings LLC(以下、「Dow Jones」といいます)の登録商標です。S&P Dow Jones Indices LLCはこれら登録商標の使用許諾を受け、MFSは特定の目的のためにサブライセンスを受けています。S&P 500®はS&P Dow Jones Indices LLCの商品であり、MFSはこの使用許諾を受けています。MFSの商品は、S&P Dow Jones Indices LLC、Dow Jones、S&P、またはそれぞれの関連会社によって出資、保証、販売、または販売促進されておらず、また、S&P Dow Jones Indices LLC、Dow Jones、S&P、それぞれの関連会社は、かかる商品への投資の妥当性についていかなる表明も行っていません。

S&P500指数は、米国の幅広い株式市場を対象とした指数です。指数に直接投資することはできません。

当レポートの中の意見は執筆者個人のものであり、予告なく変更されることがあります。また意見は情報提供のみを目的としたもので、特定証券の購入、勧誘、投資助言を意図したものではありません。予想は将来の成果を保証するものではありません。過去の運用実績は将来の運用成果を保証するものではありません。