不確実性は非線形に

本稿では、足元の市場の混乱は長続きしないと思われるものの、今後は高コストと高ボラティリティを背景により厳しい経営環境になる可能性があると考えるグローバル・インベストメント・ストラテジスト Robert Almeidaの見解をご紹介します。

執筆者

Robert M. Almeida, Jr.

ポートフォリオ・マネジャー

兼グローバル・インベストメント・

ストラテジスト

概要

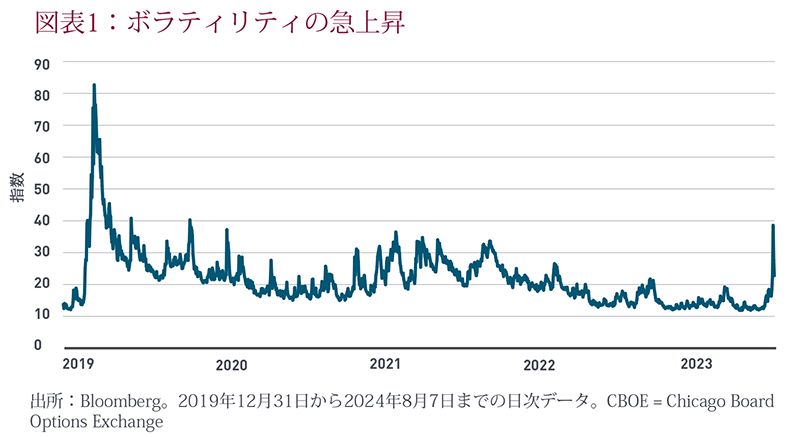

- VIX指数1は市場の不確実性が高まっていることを示唆しています。

- 最近の企業決算は好調に見えるものの、水面下ではストレスのサインを発しており、AI関連の設備投資が先行しているとの懸念が高まっています。

- 投資家は、世界金融危機後の経済の金融化というパラダイムから、高コストと高ボラティリティという新たなパラダイムへの適応を迫られています。

VIX指数は放物線状

シカゴ・オプション取引所(CBOE)が算出・公表するボラティリティ指数、通称VIX指数は、最近、新型コロナ禍のロックダウンが始まった2020年3月以来の高い水準に達しました。

人生では通常、そして金融市場では常に、確実性から不確実性への転換は突如として起きるものであり、緩やかに秩序だって展開することはまれです。なぜなのでしょう。

米国景気後退リスクの高まりから円キャリートレードの巻き戻し、人工知能(AI)インフラへの過剰支出の可能性にいたるまで、筆者の受信トレイにはさまざまな資料があふれています。その各々が不確実性への転換を促す要因ですが、投資家はVIXが発信していると思われるより重要なシグナルを織り込んでいない可能性があります。

パズルのピース

企業決算は総じて良好ですが、よく見ると経営陣の発言からは業種をまたいで緊張が高まっていることが読み取れ、とりわけ一般消費財、素材、エネルギー、資本財などでその傾向が顕著にみられます。食品や住居など生活必需品のコストが高止まりするなか、家計がそれ以外の出費を控えざるを得ない状況を勘案すると、これは特に驚くことではありません。製造業と雇用のデータが予想を下回ったことで、こうした懸念にさらに拍車がかかっています。

家計とは異なり、企業の予算は毎年策定、調整されます。企業のAI導入競争に伴い他のテクノロジー分野への支出が浸食されており、AIは多くのソフトウェア製品にとって潜在的な脅威となっています。この数カ月間で、そうしたソフトウェア製品を扱う企業の収益が予想を下回ったり、業績見通しが下方修正されたりしていることは、その表れです。

AI関連では、ハイパースケーラー(クラウドコンピューティングサービスの大手プロバイダー)がAIインフラの構築に膨大な支出を行っており、将来はさらに大きな支出が予想されています。もちろん、こうした支出は、チップ、サーバー、電気機器、電源装置などのプロバイダーなど、インフラストラクチャー・エコシステム全体にわたる企業に直接的な恩恵を及ぼします。前述したように、企業の支出はソフトウェアやその他ITサービスからAIへと急速に移行しましたが、その一方で、事業プロセスに真の変革が定着するまでには時間を要します。つまり、企業によるAIの導入実績は、これまでのところ、ハイパースケーラーによる巨額の設備投資に見合っているとはいえません。この投資の真価は数年内に証明されるものと確信していますが、かといって過剰建設のリスクやAIサプライチェーンの恩恵を受ける企業が想定する収益に影響を与える設備投資の減速リスクがないというわけではありません。歴史が示すように、新たなテクノロジーが導入されると、それに関連するインフラは過剰に構築される傾向があります。このリスクについては昨年12月のレポートでも指摘した通りです。

しかし、こうしたリスクははるかに大きなパズルの一部に過ぎないと考えます。

ボラティリティが発する真のシグナルとは

資本主義とは、必要性の低いところから必要性のより高いところへ資本を分配する仕組みのことです。これが適切に機能するためには、資本の出し手は時間に応じた対価を得なければなりません。対価が得られなければ、市場のシグナルは鈍くなり、最適な投資ができなくなります。

多くの人々は、世界がこれまでの人為的な金利抑制による「5000年来の低金利環境」を脱したばかりであることを忘れているようです。

Gavekal ResearchのCEOであるLouis Gaveは最近、英国の思想家John Millが1867年に発表したクレジット・サイクルと市場パニックに関する論文から以下を引用しています。「パニックが資本を損ねることはない。単に、誤って絶望的に非生産的な仕事に陥ることにより、時期尚早に損ねられた資本の程度が露呈されるだけである。」

10年間にわたるゼロ金利と量的緩和環境の下、資金調達による買収、増配、自社株買いが複数年にわたり活発化しました。同時に、オフショアリングにより資本集約は薄まり、人件費は低下し、こうした要因が利益率を過去最高水準へと押し上げました。しかし、こうした傾向は、反転しないまでも減速しています。

金融資産の価格は将来のキャッシュフローの確率を表すものです。投資家がそれまでのキャッシュフローの仮定を覆す新たな情報に直面すると、市場のボラティリティは非線形に急上昇する傾向があります。しかし、上述したパズルのピースのような「新たな情報」は、ストラテジストやメディアの間ではさほど重視されていないと感じています。

おそらく彼らは正しいのでしょう。無秩序とは、誤解された秩序のことです。シグナルが真に示していることは、利益への深刻なストレスではなく、成長の鈍化を背景としたコストの正常化という新たなパラダイムによる慢性的なものだとしたらどうでしょうか。

このような環境下では、ボラティリティはさらに上昇し、低下することはないと考えます。そのため、銘柄選択、特に「非生産的な仕事」や非現実的なキャッシュフローの想定を避けることが、適切な投資アプローチであろうと考えます。

巻末脚注

1CBOE Volatility Index®(VIX®)は、株式市場のボラティリティを測る世界有数の指標とみなされています。VIX指数は、S&P 500® Index (SPX)オプションのリアルタイム価格に基づいており、株式市場の将来(30日間)の予想ボラティリティに対する投資家のコンセンサスビューを反映するよう設計されています。VIX指数は市場の「恐怖指数」と呼ばれることがあります。インデックスに直接投資することはできません。