juillet 2024

The Big Mac1 sur la pondération des titres à revenu fixe

Dans ce numéro de The Big Mac, nous abordons le rôle des titres à revenu fixe dans un monde positivement corrélé.

Benoit Anne

Directeur général,

Groupe des solutions de placement

La corrélation entre les obligations et les actions est très élevée et ne devrait pas se corriger de sitôt. Quelle est la solution? Plus de titres à revenu fixe. Une corrélation plus élevée signifie que le risque global du portefeuille a augmenté et que le risque total peut être géré à la baisse au moyen d’une pondération plus élevée en titres à revenu fixe. Les titres à revenu fixe ne peuvent ne pas servir à diversifier le portefeuille, mais ils continueront de servir à diversifier la volatilité. L’autre bonne nouvelle est qu’en raison des taux élevés, les titres à revenu fixe demeurent intéressants sur une base corrigée du risque. Une autre façon de gérer le risque dans un contexte de forte corrélation consiste à élargir l’éventail d’occasions de placement pour inclure les marchés mondiaux. L’établissement d’une exposition à des monnaies, des régions et des marchés différents peut aider à diversifier les portefeuilles. La meilleure façon de mettre en œuvre cette approche mondiale consiste à se fier à un gestionnaire actif qui peut tirer parti de sources potentielles d’alpha. |

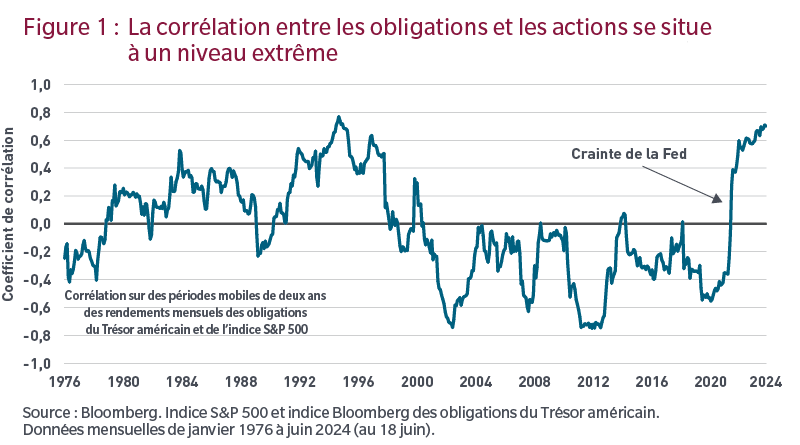

Pour l’instant, les titres à revenu fixe ne sont plus un facteur de diversification de portefeuille. Selon les normes historiques, la corrélation entre les obligations et les actions est maintenant très élevée. Sur une période de deux ans, la corrélation s’établit à 0,71, son plus haut niveau depuis 1995 (figure 1). Une forte corrélation entre les obligations et les actions signifie que les avantages de la diversification des titres à revenu fixe ont diminué. Cela signifie également que le risque global du portefeuille augmente avec cette corrélation, ce qui fait de la gestion du risque un pilier encore plus essentiel du processus de placement dans un monde à forte corrélation.

La corrélation entre les obligations et les actions devrait demeurer élevée au cours de la période à venir. La forte hausse de la corrélation entre les obligations et les actions a commencé à la fin de 2021, lorsqu’il est devenu évident qu’un cycle de resserrement de la Réserve fédérale américaine était imminent. La corrélation s’est résorbée brutalement à la hausse, l’intensité des hausses de taux de la Fed ayant surpris les investisseurs mondiaux.

Même si le cycle de relèvement des taux de la Fed pourrait bien être terminé, la corrélation entre les obligations et les actions ne sera pas nécessairement ajustée à la baisse. Compte tenu de notre cadre macroéconomique, nous croyons que la transition macroéconomique en cours devrait contribuer à une corrélation élevée et persistante.

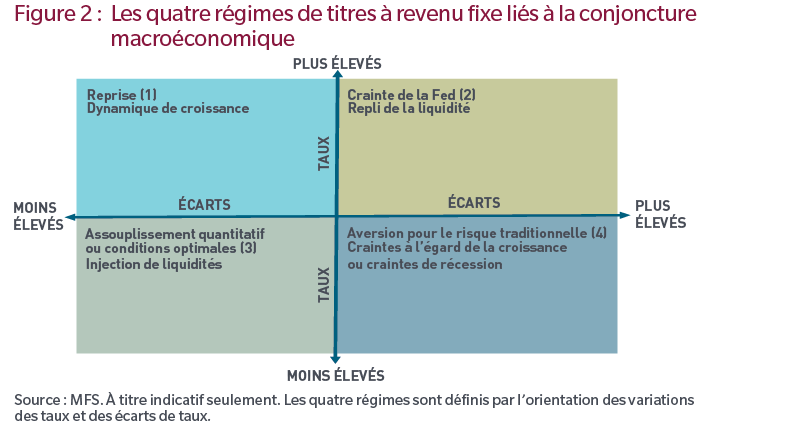

Le régime macroéconomique en vigueur durant les phases de relèvement des taux des banques centrales en 2022 et 2023 a été la crainte de la Fed (figure 2). Dans ce contexte, les taux ont subi une correction et les écarts de taux se sont élargis. Les actifs plus risqués ont subi des pressions, ce qui a eu tendance à favoriser une forte corrélation entre les obligations et les actions. En 2022, les obligations et les actions ont subi des pertes.

Selon nous, le régime en vigueur devrait adopter un style d’assouplissement quantitatif – un scénario idéal, soit l’inverse de la tendance de 2022 et de 2023. Dans un contexte idéal, les taux baissent et les écarts de taux se resserrent. Les actifs risqués ont aussi tendance à enregistrer de solides rendements, stimulés par la liquidité impulsive des banques centrales, ce qui signifie que la corrélation entre les obligations et les actions demeure élevée. C’est ce que nous avons observé au cours des derniers mois, car nous nous attendons à ce que la Fed amorce bientôt son cycle d’assouplissement. Étant donné que les réductions de la Fed n’ont pas encore eu lieu, ce scénario idéal devrait rester en place dans un avenir prévisible. Nous croyons que la corrélation entre les obligations et les actions se normalisera à la baisse, mais pas avant que le cycle d’assouplissement ne soit presque terminé, ce qui nous amènerait à la fin de 2025. Une fois que le cycle d’assouplissement sera terminé, le régime macroéconomique évoluera probablement de nouveau, cette fois-ci vers le régime de dynamique de croissance ou, peut-être, vers la crainte du régime de la Fed.

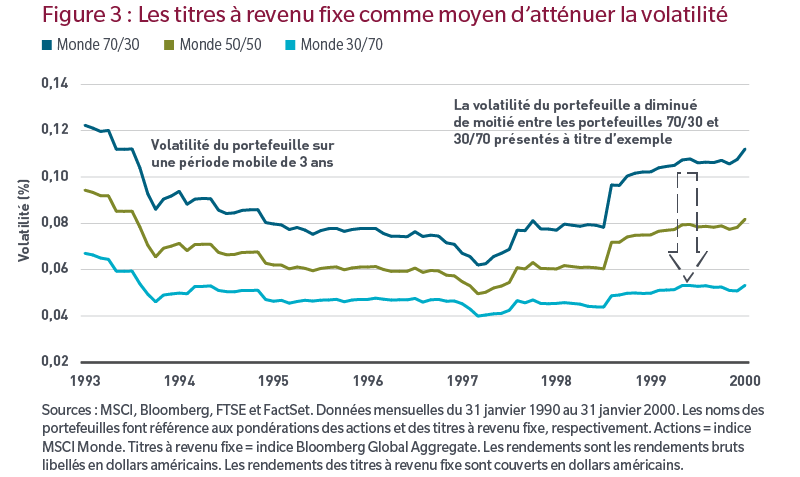

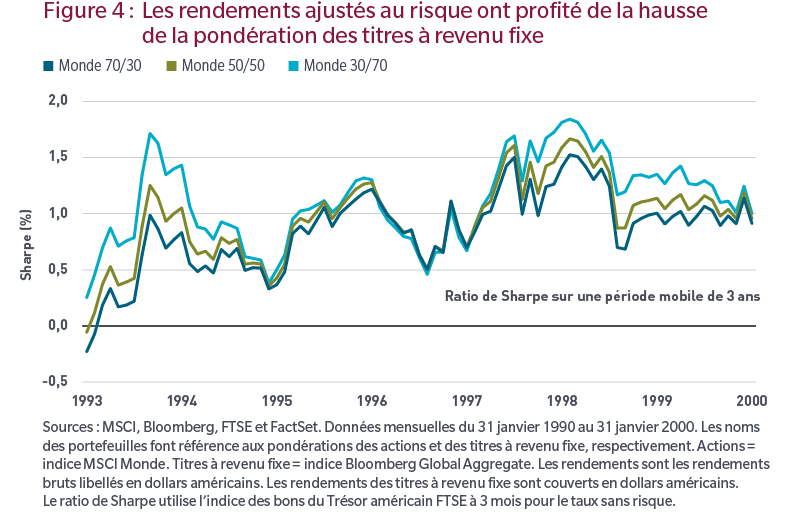

La nécessité de réduire le risque du portefeuille. Paradoxalement, plus la corrélation entre les obligations et les actions est élevée, plus il est nécessaire de réduire le risque du portefeuille et, par conséquent, plus la pondération des titres à revenu fixe devrait être élevée, compte tenu du statut historique des titres à revenu fixe comme catégorie d’actif de réduction du risque. En d’autres mots, les titres à revenu fixe peuvent ne pas servir à diversifier le portefeuille, mais ils peuvent continuer de le faire. En utilisant les années 1990 à titre d’exemple, dans un contexte de corrélation élevée persistante au cours de cette décennie, nous pouvons observer qu’une pondération plus élevée des titres à revenu fixe a entraîné une baisse de la volatilité du portefeuille et de meilleurs rendements corrigés du risque au cours de cette période (figures 3 et 4).

space

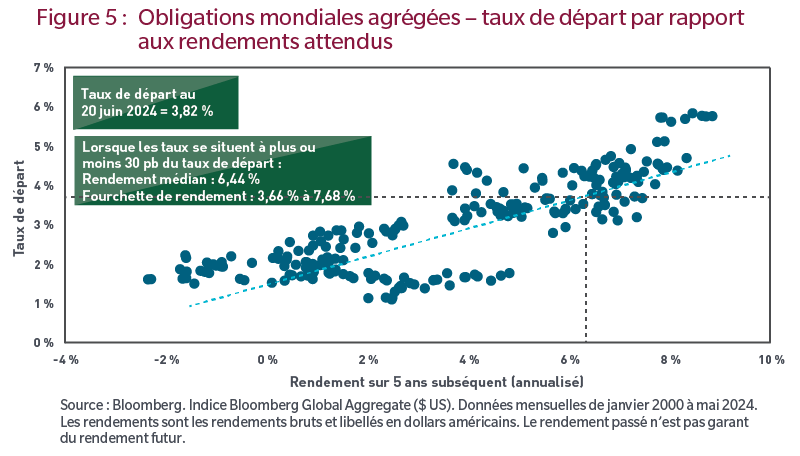

Les titres à revenu fixe sont intéressants sur une base ajustée au risque. Le contexte macroéconomique est devenu plus favorable aux titres à revenu fixe, reflétant les préférences expansionnistes des grandes banques centrales, la probabilité d’un atterrissage en douceur et le processus continu de désinflation dans de nombreux pays. Les taux de rendement actuels sont nettement supérieurs aux rendements à long terme de bon nombre des sous-catégories de titres à revenu fixe mondiaux, ce qui signifie que les titres à revenu fixe pourraient être bien positionnés pour dégager de solides rendements au cours de la période à venir. Pour l’investisseur stratégique qui a un horizon de placement plus long, ce qui compte vraiment, c’est la valorisation du rendement total, ce qui demeure favorable. Historiquement, il y a une forte relation entre le taux d’entrée et les rendements subséquents. En ce qui concerne les obligations mondiales agrégées, qui affichent actuellement un rendement de 3,82 %, nous pouvons constater que, par le passé, un taux de rendement d’entrée semblable était associé à un rendement annualisé médian subséquent sur cinq ans de 6,44 % (avec une fourchette de rendement de 3,66 %/7,68 %, figure 5).

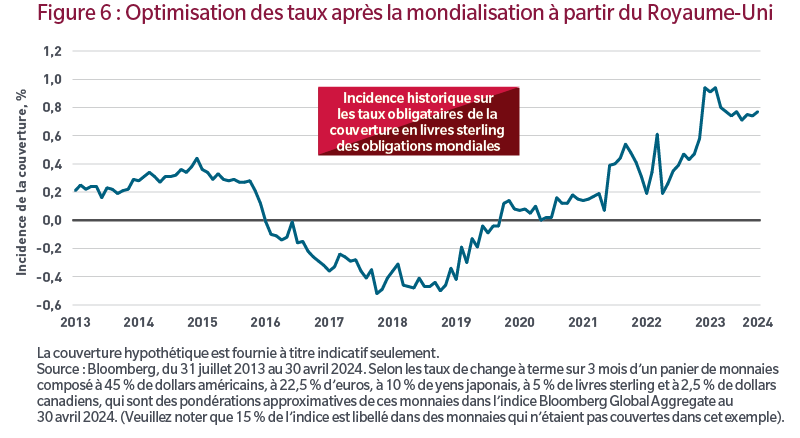

La mondialisation en tant que stratégie de gestion de la corrélation. Les investisseurs ayant une forte préférence nationale pourraient tirer parti de l’élargissement des occasions de placement sur les marchés mondiaux. Même si cela ne règle pas directement les problèmes de corrélation élevée entre les obligations et les actions, cela peut contribuer à renforcer le profil de diversification d’un portefeuille grâce à l’introduction d’expositions multiples aux régions, aux pays et aux monnaies. Nous avons observé que l’exposition aux obligations mondiales couvertes contre le risque de change peut entraîner à la fois une amélioration du rendement et une diminution de la volatilité du portefeuille, en particulier si le marché d’origine est caractérisé par des taux d’intérêt plus élevés, comme c’est le cas aux États-Unis et au Royaume-Uni (figure 6).

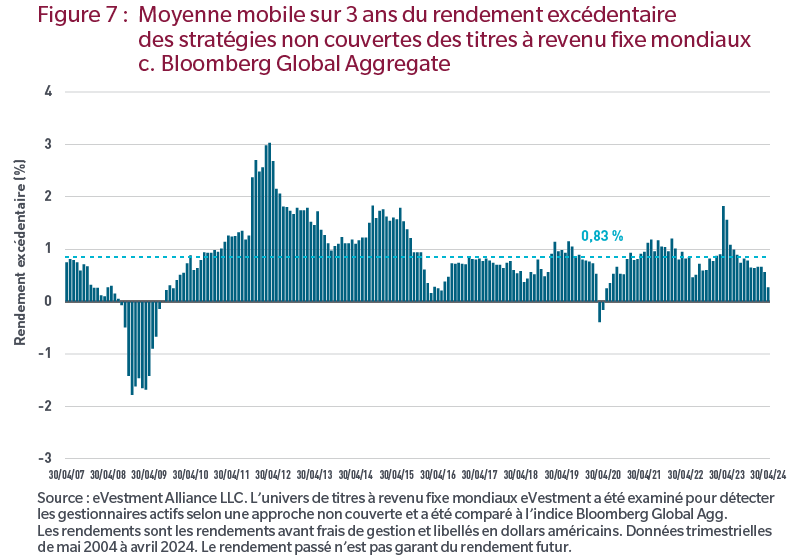

Les avantages de la gestion mondiale active. À notre avis, les occasions de placement dans les titres à revenu fixe mondiaux sont les mieux mises à profit lorsqu’on se fie à un gestionnaire actif qui peut tirer parti de multiples sources d’alpha, allant de la gestion de la monnaie à la duration, en passant par les stratégies de couverture, la répartition de l’actif et des secteurs et la sélection des titres mondiaux. L’alpha historique est confortablement en territoire positif, avec une moyenne de 83 points de base (avant déduction des frais) au cours des 20 dernières années, ce qui montre qu’une gestion active du portefeuille de titres à revenu fixe mondiaux peut ajouter de la valeur (figure 7).

Dans l’ensemble, nous sommes d’avis que la forte corrélation entre les obligations et les actions, qui est actuellement une caractéristique importante des marchés mondiaux, ne milite pas en faveur d’une plus grande pondération des titres à revenu fixe. En fait, pour tenter de gérer le risque plus élevé du portefeuille, il faut peut-être augmenter la pondération des titres à revenu fixe.

1 The Big Mac, un jeu de mots sur « big macro » (grands thèmes macroéconomiques), est une publication périodique qui traite de sujets pertinents à propos du contexte macroéconomique mondial et des titres à revenu fixe mondiaux.

Les placements dans des titres de créance peuvent perdre de la valeur en raison du déclin de la qualité du crédit de l’émetteur, de l’emprunteur, de la contrepartie ou autre entité responsable du remboursement, des actifs sous-jacents ou de l’évolution du contexte économique ou politique, de la situation de l’émetteur ou d’autres conditions, ou à la perception à l’égard de ces facteurs. Certains types de titres de créance peuvent être plus sensibles à ces facteurs, et donc plus volatils. Par ailleurs, les titres de créance comportent des risques de taux d’intérêt (habituellement, quand les taux d’intérêt grimpent, les cours baissent). Par conséquent, la valeur du portefeuille pourrait diminuer en période de hausse des taux d’intérêt.

Source : Bloomberg Index Services Limited. BLOOMBERGMD est une marque de commerce et de service de Bloomberg Finance L.P. et de ses sociétés affiliées (collectivement « Bloomberg »). Bloomberg ou les concédants de licence de Bloomberg détiennent tous les droits patrimoniaux des indices Bloomberg. Bloomberg n’approuve ni n’endosse ce document, n’offre de garantie quant à l’exactitude ou l’exhaustivité des renseignements qu’il contient ou n’offre de garantie, expresse ou implicite, relativement aux résultats pouvant être obtenus par suite de leur utilisation et, dans toute la mesure où cela est permis par la loi, ne saurait être tenue responsable des préjudices ou dommages pouvant en découler.

Source des données de l’indice : MSCI. MSCI ne donne aucune garantie ni ne fait aucune déclaration, explicite ou implicite, et ne peut être tenue responsable quant aux données présentées dans le présent document. Il est interdit de diffuser les données de MSCI ou de les utiliser comme base pour d’autres indices, valeurs mobilières ou produits financiers. MSCI n’a pas approuvé, revu ou produit le présent document.

Les opinions exprimées dans le présent document sont celles du Groupe des solutions de placement de MFS au sein de l’unité de distribution de MFS et peuvent différer de celles des gestionnaires de portefeuille ainsi que des analystes de recherche de MFS. Ces opinions peuvent changer sans préavis et ne doivent pas être interprétées comme des conseils de placement, des recommandations de titres ou une indication d’intention de placement du conseiller au nom de MFS.